La información de la sucursal, incluyendo el vestíbulo y las horas de conducción, se puede encontrar en Contáctenos.

Los detalles y estados de mi cuenta

-

¿Cómo puedo actualizar y verificar mis datos de contacto?

Es fácil y rápido actualizar y verificar su información. Siga estas sencillas instrucciones para la banca online (escritorio) o la aplicación móvil (iOS o Android).

Aplicación móvil (iOS)

1. Inicie sesión en la aplicación móvil

2. Ir a Más

3. Ir a otros

4. Ir a la configuración

5. Ir a Contacto

6. Añadir o actualizar sus números de teléfono, dirección de correo electrónico y preferencias

7. Confirme su número de teléfono respondiendo a las preguntas de seguridad o introduciendo un código de su correo electrónicoAplicación móvil (Android)

1. Inicie sesión en la aplicación móvil

2. Ir al menú hamburguesa (tres líneas en la parte superior izquierda)

3. Ir a la configuración

4. Ir a Contacto

5. Añade o actualiza tus números de teléfono, dirección de correo electrónico y preferencias

6. Confirme su número de teléfono respondiendo a las preguntas de seguridad o introduciendo un código de su correo electrónicoBanca en línea

1. Inicie sesión en la banca online

2. Vaya a Configuración (arriba a la derecha)

3. Ir a Contacto

4. Añadir o actualizar sus números de teléfono, dirección de correo electrónico y preferencias

5. Confirme su número de teléfono respondiendo a las preguntas de seguridad o introduciendo un código de su correo electrónico -

¿Cómo puedo actualizar mi correo electrónico o mi dirección postal?

- Ingresa a nuestra aplicación para móvil1 o la banca en línea

- Haga clic en AjustesEntonces... Contactos

- Cambiar su información personal

-

¿Cuándo tendré mi declaración?

Recibirá estados de cuenta mensuales si tiene una cuenta corriente o un préstamo activos. De lo contrario, recibirá estados de cuenta trimestrales. El ciclo de estados de cuenta va desde el primer día del mes hasta el último día del mes. Si usted inscritos en los estados de cuenta electrónicos...recibirá un correo electrónico cuando su declaración electrónica esté disponible.

-

¿Cómo puedo acceder a los estados de cuenta electrónicos?

Puede acceder a sus declaraciones electrónicas haciendo clic en el eDocs en la banca online.

-

¿Cuántos meses de declaraciones electrónicas habrá en mi biblioteca de declaraciones electrónicas?

Una vez que se inscriba en los e-statements, su biblioteca de e-statements almacenará los últimos 24 meses de e-statements.

-

How do I add my card to my mobile wallet?

Click on your device for instructions to add your card to your mobile wallet.

Manejando mi dinero

-

¿Mi cuenta corriente ofrece opciones de protección contra sobregiros?

Sí. ACFCU puede cubrir los descubiertos de dos maneras diferentes:

- Pago por cortesía3 - Si cumple los requisitos, se le inscribe automáticamente. Puede excluirse a través del Widget de Pago de Cortesía en la aplicación móvil1 y la banca en línea.

- Transferencia de sobregiro - Como un enlace a otra cuenta.

El Pago de Cortesía cubre los siguientes tipos de transacciones:4

- Cheques, ACH y otras transacciones realizadas con una cuenta corriente

- Pago automático de facturas

- Transacciones recurrentes establecidas con su tarjeta de débito

- Transacciones en cajeros automáticos

- Operaciones cotidianas con tarjeta de débito

- Transacciones en el punto de venta (TPV)

También ofrecemos una franquicia de $30. Esto significa que no se cobran comisiones por las transacciones con tarjeta de débito si su saldo en descubierto es inferior a $30.2

La letra pequeña

1Pueden aplicarse las tarifas de datos.

2Esto sólo se aplica a las transacciones con tarjeta de débito. Las transacciones ACH no tienen la gracia de $30 antes de que se cobre una tarifa.

3Overdraft fees must be repaid within 45 days. A $30 fee is charged for each occurrence.

4Las transacciones en cajeros automáticos, las transacciones cotidianas con tarjeta de débito y las transacciones en puntos de venta (TPV) requieren una opción separada.

5Apple, el logotipo de Apple, iPhone y iPad son marcas comerciales de Apple Inc. registradas en EE.UU. y otros países. App Store es una marca de servicio de Apple Inc. Android es una marca comercial de Google Inc. Pueden aplicarse cargos por datos.

-

¿Cómo puedo establecer depósitos o retiros automáticos para mi cuenta de la ACFCU con un tercero?

Si usted tiene pagos electrónicos, retiros o depósitos que se hacen a su cuenta de un comerciante u otra institución financiera (como depósitos de nómina o pagos de facturas de servicios públicos), notifique a ese comerciante o institución su número de cuenta y el número de ruta ABA de la ACFCU: 256078404.

-

¿Cómo administro los depósitos o retiros automáticos de mi cuenta de ACFCU?

Puede hacer transferencias entre su cuenta de la ACFCU y las cuentas externas de forma gratuita (sujetas a un cargo por insuficiencia de fondos) siguiendo estos sencillos pasos:

1. Necesitarás:

- El número de ruta de la otra institución financiera

- Su tipo y número de cuenta

- Acceso a su ACFCU en línea y/o banca móvil

2. Siga las instrucciones de nuestro paso a paso Guía de configuración de la originación de ACH.

- Transferencias el mismo día antes de las 2 p.m. (EST) en días hábiles válidos, de lo contrario aparecerá en el siguiente día hábil

- Cada transferencia hacia o desde su cuenta de ahorros contará para los límites de las transacciones mensuales

- Cancelar las transferencias pendientes en el marco de la función de transferencias programadas

-

¿Ofrece transferencias electrónicas?

Sí, para transferir dinero a su cuenta de la ACFCU, sólo tiene que dar a la otra institución estas instrucciones:

Cables entrantes

- Cable a: Arlington Community Federal Credit Union, ABA# 256078404

- Crédito a: Su nombre y su número de cuenta de 13 dígitos (que se encuentra en la parte inferior de sus cheques o a través de la banca en línea)

Cables salientes

- Puede solicitarse en línea, en persona y por fax o correo electrónico

-

¿Cómo puedo configurar las alertas electrónicas para los pagos del préstamo?

- Acceder a la banca online

- Haga clic en su nombre en la esquina superior derecha

- En el menú desplegable, haga clic en AJUSTES

- Haga clic en NOTIFICACIONES

- En Cuentas, haga clic en el icono de CONFIGURACIÓN a la derecha de Fecha de Vencimiento del Préstamo

- Deslice el botón a ON

- Haga clic en SELECCIONAR UNA CUENTA

- Elija el/los Préstamo(s) y luego elija el número de DÍAS antes y después de la Fecha de Vencimiento para recibir una alerta

- Haga clic en GUARDAR

- Haga clic en la casilla para indicar el método para recibir la alerta: EMAIL y/o MÓVIL

- Haga clic en GUARDAR CAMBIOS

Para modificar una alerta, siga las instrucciones anteriores.

Para eliminar una alerta, siga los pasos 1-6 y deslice el botón a la posición OFF.

-

What are the requirements when creating a username for Online and Mobile Banking?

Usernames must be alphanumeric and between eight and 15 characters. Old usernames cannot be reused.

Acuerdos, tasas y sanciones

-

¿Cómo puedo consultar la política de privacidad de Arlington Community Federal Credit Union?

Puede acceder a nuestro Política de privacidad en línea en cualquier momento.

-

¿Cómo puedo evitar los cargos del cajero automático?

Hay tres maneras de evitar los cargos del cajero automático:

- Use un sistema de pago... Cajero automático de la FCU de la comunidad de Arlington

- Abre una Cuenta corriente gratuita Rewards y cumple los requisitos mensuales para que se le reembolse hasta $10 en comisiones de cajero automático mensualmente

- Use uno de los casi 30.000 cajeros automáticos de la red Co-Op

- ¿Cuáles son sus honorarios y cuándo se evalúan?

-

¿Cómo puedo evitar pagar la cuota de mantenimiento del saldo mensual de $5 o la Cuota Expresa?

Puedes evitar la cuota de mantenimiento mensual de tres maneras:

1. Mantener una cantidad combinada de préstamo y depósito de $1.000

2. Utilizar activamente un Cuenta corriente gratuita Rewards

3. Renunciamos a la cuota para los miembros menores de 21 años o mayores de 55 años

-

¿Hay alguna penalización por pagar mi préstamo antes de tiempo?

No, no te penalizamos por pagar los préstamos antes de tiempo. Si pagamos alguna comisión en su nombre por el cierre del préstamo o proporcionamos un incentivo de devolución de dinero, esas cantidades deben ser devueltas si cierra su préstamo dentro de los 36 meses de la apertura del mismo. El monto adeudado se incluirá en el monto de pago de su préstamo*.

La letra pequeña

*Si el préstamo se paga dentro de los 36 meses de la apertura, los gastos de devolución de efectivo o de cierre pueden añadirse a la cantidad pagada.

Cuenta corriente gratuita Rewards

-

¿Cuándo recibiré mi tarjeta de débito?

Correo: 7-10 días laborables

En persona: Opción de emisión instantánea

-

¿Cuándo empezaré a ganar recompensas en mi cuenta?

Puede empezar a acumular operaciones inmediatamente (justo después de abrir la cuenta corriente o convertirla desde una cuenta corriente básica) y las recompensas se aplican a la cuenta a final de mes. Si la cuenta corriente se cierra antes de que finalice el mes, la recompensa no se aplica. Los miembros pueden utilizar el widget de registro de recompensas en OLB y en la aplicación móvil para seguir su progreso.

-

¿Qué pasa si me pongo en descubierto en mi cuenta?

Los descubiertos no afectan a las recompensas.

Puede sobregirar la cuenta:

- Pago por cortesía1

- Transferencia de sobregiro

La letra pequeña

1Overdraft fees must be repaid within 45 days. A $30 fee is charged for each occurrence.

-

¿Existen comisiones o requisitos de saldo mínimo?

Ninguna para la cuenta de cheques gratuita Rewards. Si no se cumplen los requisitos, la cuenta de cheques básica puede ser objeto de una tasa exprés.

-

Estoy preparado para abrir una cuenta corriente. ¿Por dónde empiezo?

Nuevos miembros: Pueden abrirse en persona en la sucursal o por Internet.

Miembros actuales: Pueden abrir en persona en la sucursal, en línea o por teléfono en 703.526.0080 x4.

Préstamos personales

-

What are the requirements to apply for a personal loan?

You must be a member or qualify for membership in ACFCU and your membership must be established before any loan can be issued.

-

How much can I borrow with a personal loan?

We offer personal loans from $1,000 to $50,000, subject to credit and income qualifications.

-

What can a personal loan be used for?

Just about anything! Personal loans are great for consolidating debts or financing a household expenses at a lower interest rate than a credit card.

- What is the process of applying for a personal loan?

-

When will I receive the funds from my personal loan?

Once your application is approved and any supporting documents (such as verification of your income, if needed) have been provided, you can sign your loan documents electronically and have the funds in a matter of hours.

-

What type of collateral do I need to provide for a personal loan?

Personal loans do not require collateral; however, if you do have collateral, like a paid-off vehicle, you may be able to qualify for a larger loan at a lower rate using your collateral.

-

Is there an advantage to paying off my loan faster?

Yes! You are welcome to make larger or additional payments at any time. There is no penalty for paying early and you’ll save money in interest over the life of the loan. Just remember that you have to make each scheduled payment when it is due, even if you previously made a larger payment.

-

Do you offer payment protection?

Yes, we offer convenient and affordable payment protection options that protect you and your loved ones in the event of disability or death of a covered borrower.

Hipotecas y capital de la vivienda

-

¿Qué debo hacer antes de solicitar una hipoteca?

¿Solicitar una nueva hipoteca o refinanciar la actual? Consulte esta conveniente... lista de control de la solicitud de hipoteca para averiguar qué formas necesitas para mantener el proceso en movimiento.

-

¿Cómo puedo entender mejor los términos?

¿No sabe su amortización de su recisión? ¡No te preocupes! Nuestro glosario de términos hipotecarios ...desglosará todo lo que necesitas saber y te ayudará a sonar como un profesional.

-

¿Conoces algún consejo para solicitar una hipoteca?

Hemos compilado nuestro 10 consejos para solicitar una hipoteca para ayudar a convertirte en un fuerte candidato para que puedas financiar la casa de tus sueños.

-

¿Cómo puedo entender mejor el proceso?

Comprar o refinanciar una casa puede ser abrumador y confuso, pero con nuestra guía para entender el proceso de la hipotecano tiene por qué serlo.

-

¿Qué debo hacer antes de solicitar un préstamo o una línea de crédito sobre el valor líquido de la vivienda?

Prepárese para completar su solicitud de préstamo hipotecario marcando las casillas de nuestro lista de verificación de la aplicación de equidad de vivienda.

-

¿Cómo se solicita un acuerdo de subordinación?

Solicitar una subordinación es fácil, siga los pasos en el instrucciones del acuerdo de subordinación.

-

¿Dónde puedo encontrar respuestas a mis preguntas sobre el pago del capital de la vivienda y el estado de cuenta?

Obtenga respuestas rápidas a todas sus preguntas más urgentes sobre el capital de la vivienda en nuestro Preguntas frecuentes sobre el pago y los estados de cuenta guía.

-

¿Cómo puedo acceder a mi línea de crédito?

Entender cómo acceder a su línea de crédito hipotecario nunca ha sido más fácil con nuestra Preguntas frecuentes sobre el acceso a la línea de crédito guía.

*Esto se aplica tanto a los préstamos de consumo como a los de capital.

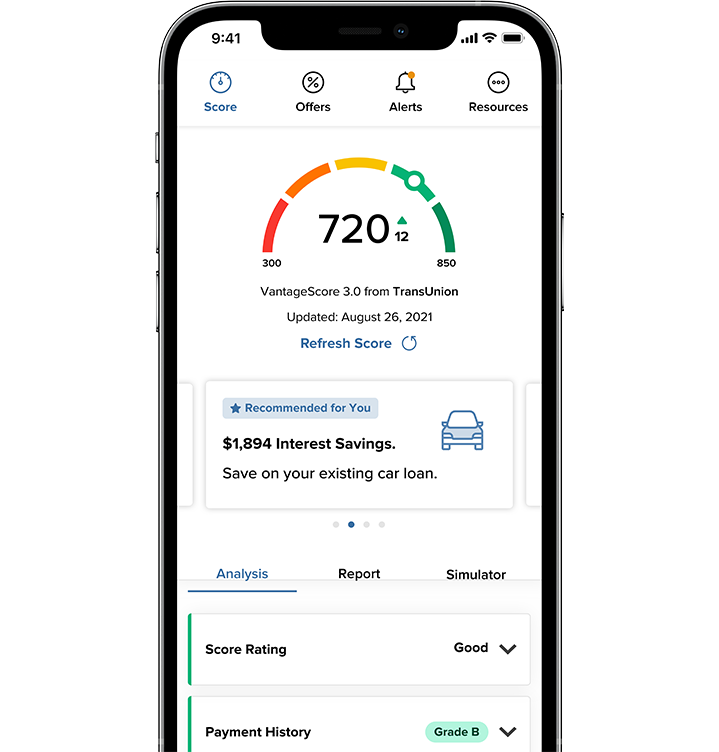

Savvy Money

-

Is Savvy Money free?

Yes! Savvy Money is a free service available in Online Banking and Mobile.

-

Will enrolling or accessing Savvy Money affect my credit and potentially lower my score?

No! Checking credit scores on Credit Score is a “soft inquiry” that does not affect credit score.

-

What scoring model does Savvy Money use?

Vantage 3.0

Please note that Vantage Score and FICO scores may be different and may result in different credit tiers/rates.

-

What bureau does Savvy Money pull credit profiles from?

TransUnion

-

How is my privacy protected through this credit monitoring service?

To enroll, you first must be logged in to our secure online banking or mobile platform. Your credit information is never shared with third parties.

-

Can the credit score in Savvy Money differ from other credit monitoring apps or loan applications?

Yes. Three major credit reporting bureaus—Equifax, Experian, and Transunion—and two scoring models—FICO or VantageScore—determine credit scores. Financial institutions/lenders use different bureaus, as well as scoring models. Over 200 factors of a credit report may be considered when calculating a score, and each model may weigh credit factors differently. Hence, no scoring model is completely identical but should directionally be similar.

-

Why is my credit score different in Credit Score than the score on my loan application?

Savvy Money is a credit monitoring tool we provide to you at no cost to learn more about how your financial decisions impact your credit score. You can expect your score to be different because we consider additional credit factors in your loan application that are not available in this tool that may result in a different score.

Credit monitoring tools like Savvy Money use scoring models like Vantage Score 3.0 to display your credit details. There are additional credit factors we consider when reviewing your loan application by using a FICO scoring model. The use of different scoring models is why you see a difference in your scores.

No scoring models are identical but are directionally the same. If your score goes up based on your credit activity in Savvy Money, you might see an increase in the scores we pull for loan applications as well.

-

What if I see an error on my credit report?

If you find incorrect information in your credit report, contact the company that issued the account or the credit reporting company that issued the report.

There is also more information on how to resolve these types of issues in the FAQ section under Resources.

-

Can I download my credit report in Savvy Money?

Yes! On the Credit Report page, click “Download Report” in the top right corner.

-

When does my status change to inactive in Savvy Money?

If you do not log in to online or mobile banking for 120 days, your Money Savvy will go inactive, and you will be unenrolled. To re-enroll, follow the normal enrollment procedures to regain access to your profile information.

-

Can I unenroll from Savvy Money?

Yes. On the Resources tab, select “Profile Settings”, scroll to the very bottom and select “Deactivate Credit Score Account.” Once unenrolled, you can choose to reenroll at any time through online or mobile banking.

-

Can I receive alerts from Savvy Money?

You can receive credit alerts, monthly notices, and general messages from Credit Score.

-

Can I turn off email notifications from Credit Score?

Yes. You can manage your email notifications by navigating to the Resources Tab, selecting “Profile Settings”, and changing their preferences under Email Notifications. You can also change your subscription settings at the bottom of emails you receive.

-

Who responds to the questions Contact Us option?

Savvy Money will answer general questions related to credit scores and their site. Any specific credit union questions will be redirected to our Digital Banking team.

Business ACH

-

How does ACH Work?

- Originator: The individual or organization initiating the transaction.

- ODFI (Originating Depository Financial Institution): The Originator’s bank that forwards the transaction into the ACH network.

- ACH Operator: Processes transactions between different financial institutions, such as The Federal Reserve Bank (FedACH).

- RDFI (Receiving Depository Financial Institution): The bank that receives the transaction and credits or debits the Receiver’s account.

- Receiver: The individual or organization receiving the funds.

Tarjetas de crédito para empresas

-

¿Puedo hacer transferencias desde la cuenta principal de mi tarjeta de crédito?

No, esa tarjeta de crédito principal es un lugar de retención de los fondos. Para hacer transferencias debe ir a la pantalla de transferencias, seleccionar la tarjeta de crédito como cuenta "De" y luego seleccionar una acción para la cuenta "A".

-

What is a business cardholder?

The business cardholder has an assigned credit card given to them by the Business Administrator. They cannot request a limit increase, report a card lost or stolen, etc. Any maintenance requests must be submitted by the Guarantor. If you are the guarantor, please contact card holder services at 800-637-7728.

-

¿Cómo puedo presentar un litigio?

Sólo el garante puede presentar una disputa. Para ello, deberá ponerse en contacto con el Servicio de Atención al Titular de la Tarjeta llamando al 800-637-7728.

-

¿Cómo puedo presentar una reclamación por fraude?

Sólo el garante puede presentar una reclamación por fraude. Para ello, deberá ponerse en contacto con el Servicio de Atención al Titular de la Tarjeta llamando al 800-637-7728.

-

¿Cómo configuro mi PIN?

Llame ahora al PIN al 800.631.3197, introduzca el EIN y el número de teléfono de la empresa.

-

¿Veré mi tarjeta de crédito profesional cuando inicie sesión con las credenciales de mi cuenta personal?

No, las cuentas personales permanecerán separadas de las cuentas empresariales.

-

¿Cuál es la fecha de vencimiento de mi tarjeta de crédito comercial?

El 25th del mes siguiente.

-

¿Cómo puedo pagar con mi tarjeta de crédito comercial?

- Transferencias en línea desde una cuenta corriente comercial a la tarjeta de control.

- Envíe un cheque a los servicios del titular de la tarjeta - la dirección se encuentra en el estado de cuenta.

- Visite una sucursal para realizar un pago.

-

¿Cómo me inscribo en los estados de cuenta electrónicos?

1. Acceda a su cuenta bancaria en línea desde su ordenador y vaya a la sección Widget eDocs

2. Haga clic en Resumen

3. Haga clic en el botón suscripciones ajuste caret: V

4. Haga clic en el botón rueda dentada

5. Seleccione suscríbase a!

-

¿Por qué mi tarjeta de crédito dice que mi saldo es cero cuando hay saldo?

En su vista en línea, sólo puede ver sus transacciones. El administrador de la empresa tiene acceso a ver todo el historial de transacciones y los saldos de todos los titulares de las tarjetas.

-

¿Cómo puedo impugnar un cargo?

Póngase en contacto con su garante.

-

¿Cómo puedo pedir una tarjeta de sustitución?

Póngase en contacto con su garante.

-

¿Cómo puedo restablecer mi acceso en línea?

Póngase en contacto con su administrador de empresa para desbloquear su acceso en línea.

Why Remarkable Service

is Right For You

Como una cooperativa de crédito de servicio completo, somos una cooperativa de miembros como ustedes que saben que al unirse, todos podemos beneficiarnos en nuestro viaje financiero.

Empoderamiento financiero

Estamos aquí para ayudar a nuestros miembros y vecinos a alcanzar sus metas financieras y vivir sus mejores vidas.

Experiencia gratificante

Creemos que no hay nada más gratificante que servir a nuestros miembros, y creemos que un buen giro merece otro.

Integridad máxima

No sólo satisfacemos sus necesidades financieras, sino que nos comprometemos a ser un buen vecino y a servir con integridad.